2022/05/29 美股財經週報

|

《 Recap & Outlook WK #22 》

本週觀察重點

- 週一美股陣亡將士紀念日休市一天

- 上週美股連續三天大漲,三大指數均站上月線,S&P 500、Nasdaq 逆轉連續下跌 7 週趨勢,Dow Jones 終結自 1923 年以來連 8 週最長下跌紀錄,但華爾街機構對後市看法仍不相同,預期美股將持續震盪:

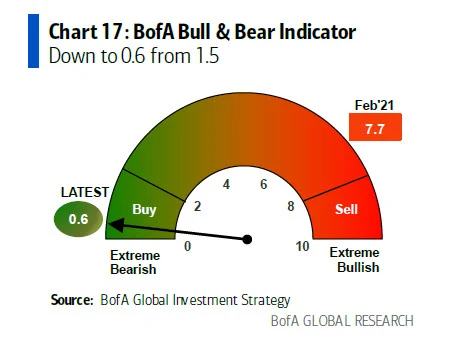

- Bloomberg 上週五報導,在資金連續六週撤出後, 上週有 200 億美金資金流入股市,為近 10 週以來最高 (圖 1-1),BofA 牛熊指標上週跌至歷史相對低點的 0.6 (圖 1-2 ),在市場極度看空情況下,BofA 認為短期超賣,將開啟夏季反彈,但與Morgan Stanley 都認為美股之後還將再繼續下跌

- 上週 4 月核心 PCE 指數 +4.9% YoY、較 3 月的 +5.2% YoY 下滑,高盛表示美國通膨已經開始滑落,對股市有利, JP Morgan 認為,美股可能終於觸底,目前無須擔憂在什麼點位買入,該考慮的是買入什麼股票

- Bloomberg 分析,10 年期國債利率升至在 3% 之後見頂,走勢開始與 S&P 500 一致 (圖 1-3 ),JP Morgan 追蹤 S&P 500、利差、利率曲線的經濟指標模型顯示, 金融市場認為有 40% 的經濟衰退機率 (圖 1-4), 代表市場從擔憂通膨,轉向擔憂經濟衰退,但 JP Morgan 認為市場過度擔憂

- 今年價值股表現優於成長股 (圖 1-5),但 10 年期美國國債利率升至 3% 後下跌,債券投資價值浮現,BofA 上週五將價值股 Value Stocks 評等下調至劣於大盤、Credit Suisse 則下調至與大盤相符,但仍偏好股息股如 Sanofi、Unilever、Air Products、Coca-Cola 等,但 Morgan Stanley 仍看好價值股的表現才剛開始

- S&P 500 公司已有 488 家發布財報,其中 76% 的公司 EPS 超越預期、與上季相當,EPS 同比增長 9.7%、優於預期的 5%;67% 營收超越預期、略低於上季的 69%,同比增長 13.1%、優於預期的 11.1%,顯示美國企業獲利依然強勁,但高盛認為股市最大不確定性在於未來獲利,根據歷史數據,在經濟緊縮時期,企業獲利減幅中位數為 13%,目前預期 S&P 500 2023 年 EPS 為 $248,將可能降至 $198,PE Ratio 則從 16 倍升高到 21 倍,以此觀點來看美股並不便宜,經濟是否衰退衝擊企業獲利是接下來股市最大的擔憂

- Bloomberg 週日報導,Walmart、Home Depot、Target、Costco、Gap 等零售商,去年擔憂供應鏈問題而大舉增加庫存,目前有 448 億美元的庫存需要去化 (圖 1-6),其中不少為聖誕節相關商品,今年仍能銷售,但意味今年節日訂單需求將可能不如往年

- 加密貨幣在五月損失高達 5000 億價值,比特幣與美股連動趨勢在上週終於被打破 (圖 1-6),比特幣期貨 ETF 放空比達到歷史高點,NFT 寒冬將至,熱門的 Bored Ape Yacht Club 五月歷史高點已下跌 47% (圖 1-7),CryptoPunk 則自去年 10 月歷史高點下跌 63%、其中五月就下跌 25%

- 本週多位美聯儲官員繼續輪番公開發表談話

- 週一 美聯儲理事Waller 發表演講 “Economic Outlook and Thoughts on a Soft Landing"

- 週三 美聯儲 New York 主席 Williams 在一經濟研討會開幕致詞

- 週四 美聯儲 St. Louise 主席 Bullard 就美國經濟、貨幣政策前景發表談話

- 週五 美聯儲副主席 Brainard 就社區再投資舉辦討論會,Cleveland 主席 Mester 就美國經濟發表談話

- 本週重要經濟數據

- 週二

- Conference Board 消費者信心指數,預期 104

- 週三

- ISM 製造業指數

- 週四

- 美國工廠訂單 Factory Orders

- ADP 小非農就業

- 初領失業救濟金人數

- 週五

- ISM 服務業指數

- 5 月就業報告

圖 1-1、全球股市資金每週流出、流入 (僅限美國主控基金)

|

| Source: Bloomberg |

圖 1-2、BofA 牛熊指標創下歷史低點的 0.6

|

| Source: BofA |

圖 1-3、美國零售商庫存持續暴增

|

| Source: Bloomberg |

圖 1-4、JP Morgan 金融市場預期經濟衰退指標

|

| Source: JP Morgan |

圖 1-5、2022 年 MSCI 全球價值股指數 vs 成長股指數

|

| Source: Bloomberg |

圖 1-6、美國零售商庫存持續暴增

|

| Source: Bloomberg |

圖 1-7、比特幣與 Nasdaq-100 走勢關聯

|

| Source: Bloomberg |

圖 1-8、Bored Ape Yacht Club NFT 價格五月暴跌 47%

|

| Source: nftpricefloor.com、美股探路客 |

本週財報發佈時程

財報季進入尾聲,本週一美股休市,週二 Salesforce、HP、IC 設計的 Ambarella,週三 GameStop、Chewy、HPE、C3.ai、UiPath,週四數家成長股 Crowstrike、Lululemon、Okta、Asana 發布財報。

重點觀察財報

- 5/31 週二

- Salesforce、Digital Turbine、HP、Ambarella

- 6/01 週三

- GameStop、Chewy、HPE、C3.ai、UiPath

- 6/02 週四

- Crowdstrike、Lululemon、Okta、Asana

上週重要回顧

| 收盤 | 本週 | YTD | |

|---|---|---|---|

| Dow Jones | 32,213 | 6.2% | -8.6% |

| S&P 500 | 4,158 | 6.6% | -12.8% |

| Nasdaq | 12,131 | 6.8% | -22.5% |

| 10y國債利率 | 2.74% | -0.18% | +1.25% |

- 週一 美聯儲官員輪番發表言論,華爾街日報報導,立場鷹派的 St. Louise Fed 主席 Bullard 希望年底升息到 3.5%,就能抑制通膨,同時 2023 年就能降息,Kansas Fed 主席 George 預期 8 月看到 2%,但認為美國家庭疫情期間累積儲蓄的消費,是通膨降溫最大的不確定性,供應鏈緊俏、需求高漲、儲蓄充沛狀況下,Fed 要抑制需求很困難

- 週二 Washington Service 追蹤企業內部人買、賣自家公司股票的資料顯示,5 月中企業內部人士買、賣指標上升至 1.04 (圖 2-1),是 2020 年 3 月以來首次出現買入數多於賣出,代表投資人持續賣出持股,但企業內部人士已經開始抄底

- 週二 Snap 暴跌 43%,引發 Nasdaq 下跌 2.35%,數位廣告公司均受牽連,Google 大跌 4.95%、Meta 大跌 7.62%,因 Snap 週一盤後提交給 SEC 的資料表示將無法達成 Q2 的營收及獲利,公司認為宏觀經濟因素、俄烏戰爭衝擊遠高於預期,但 Snap 4 月 21 日一個月前才發布財報,顯示公司上季費用較去年暴增 60%

- 週三 公佈 FOMC 5 月會議紀要,基本與市場預期相符,:

- 大多數官員認為美聯儲需要在接下來的兩次會議上,每次升息 50 個基點

- 一系列的大幅緊縮措施,將能在日後增加調整的靈活性

- 限制經濟活動成長的政策是合宜的,具體取決於經濟前景、相關風險

- 勞動力市場將持續呈現供不應求的情況

- 週三 美國 4 月新屋銷售月減達 16%,創下 2013 年以來新低 (圖 2-2),顯示升息有效造成房屋貸款利率大增、抑制市場需求

- 週四 Bloomberg 報導 Apple 通知供應鏈下修全年 iPhone 組裝數量至 2.2 億支,數量與去年持平,原預計數量為 2.4 億支,顯示大陸封城措施、高通膨環境衝擊市場需求,

- 週五 聯準會最關注的通膨數據,4 月核心 PCE 年增 4.9%、與預期相當,較 3 月的 +5.2% 下滑,PCE 年增 6.3%、與預期相當,較 3 月的 +6.6% 下滑 (圖 2-3),代表美國通膨似已見頂,美股三大指數連續第三天大漲

- 上周重要財經數據

- 優於預期

- 上週初領失業救濟金人數 +210 vs 215k 預期

- 4 月 個人支出 Personal Spending YoY +0.9% vs +0.8% 預期

- 預期相符

- 4 月核心 PCE +0.3% vs +0.3% 預期

- 劣於預期

- 4 月新屋銷售 591k vs 749k 預期

- 4 月耐久財訂單 +0.4% vs +0.6% 預期

- Q1 GDP 第二次初估值 -1.5% vs -1.3% 預期

- 4 月個人收入 +0.4% vs +0.5%

- 密西根大學 5 月消費者信心指數終值 58.4 vs 59.1 預期

- 比特幣週五收在 $28589.48,較上週五的 $29238.81,下跌 2.22%

圖 2-1、企業內部人士買、賣人數統計 vs S&P 500

|

| Source: Washington Service、Bloomberg |

圖 2-2、美國新屋銷售數據月增率

|

| Source: Tradingeconomics.com |

圖 2-3、美國 PCE、核心 PCE 趨勢

|

| Source: Bloomberg |

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼 RAIKKWSJ 訂閱,獨家享有巴菲特指定教科書贈書活動

0 comments