《 Recap & Outlook WK #16 》

本週觀察重點

根據 Fidelity 4 月 11 日統計的 3 個月滾動資金流向圖顯示 (圖

1-1),儘管聯準會開始升息、即將進行縮表等金融緊縮政策,2022 年以來資金仍持續自債券、貨幣市場流向股票基金及 ETF ,因此儘管市場看空言論不少,S&P 500 指數仍能持續在高檔維持不墜

根據 FactSet 統計,因通膨影響預期 S&P 500 公司 2022Q1 淨利率

(Net Profit Margin) 為 12.1%,低於去年同期的 12.8%,其中金融板塊較去年同期的 22.7% 大幅下滑至 17.2% ,上漲最多的是能源板塊自 4.6% 上升至 11.1%,科技板塊則自 24.5%

微幅下滑至 24.1% (圖 1-2)

Baron's 報導,本週發布財報的 S&P 500 公司佔整體市值

15%,下週及下下週則分別佔 48%、16%,預期 S&P 500 公司 Q1 獲利將僅成長

4.6%、低於歷史平均,主因銀行股獲利受俄烏戰事、殖利率曲線平緩影響,若無能源類股的貢獻,整體獲利僅能持平,但若排除銀行股,S&P 500

公司整體獲利仍能成長 14%

美國 10 年期國債、2 年期國債殖利率在 4

月初短暫倒掛後,目前殖利率利差走勢已陡峭向上 (圖

1-3),十年期國債殖利率上週已經飆升突破

2.8%,反應市場對年底通膨預期持續走高,科技股估值的壓力持續升高,Edward Jones 預期可能突破 3% 後才會滑落

財務顧問公司 Edward Jones 上週四發表文章 ,認為美國整體通膨可能已見頂,西德州原油、標普高盛商品指數在 4

月開始逐漸下滑 (圖 1-4),3 月西德州原油均價為 $108,4 月迄今均價為

$99,因此預期 CPI 指數將逐步滑落,但排除能源、食物的核心 CPI 則下滑速度將較緩慢 ,其中佔 1/3 比重的住房價格仍在高檔,目前需求穩定但供給卻減少,不過 30

年期房貸利率已自去年 4 月的 3% 左右上升超過 5%,預期住房價格也將緩慢下滑

上週四小鵬汽車 CEO 何小鵬在微信朋友圈發文表示, 如果上海地區汽車供應鏈企業無法復工的話,五月所有車廠都將被迫停工 ,上海跟吉林兩地合計佔中國汽車總產量五分之一以上 ,在兩地設廠的包含

Tesla、SAIC、Toyota、VW,由於上海周邊零組件廠商也供應海外車廠,三菱汽車上週也宣布受到上海封城影響,位於日本中部的工廠將停工一週,大陸疫情發展對供應鏈影響值得投資人密切關注

上週六 Bloomberg 報導 ,Tesla 上海工廠將在本週恢復生產,但採取閉環、單班制生產,上海地區的

SAIC 上汽集團亦宣布在本週復工,Tesla 本週三將發布財報

週四 美聯儲主席鮑威爾、歐洲央行行長拉加德將參加 IMF

全球經濟會議,鮑威爾將發表演說

本週重要經濟數據

圖 1-1、美股基金、ETF 資金流向

Source: Fidelity

圖 1-2、S&P 500 各板塊淨利率消長

Source: FactSet

圖 1-3、美國 10 年期減 2 年期國債殖利率走勢

Source: StockCharts.com

圖 1-4、標普高盛商品指數、西德州原油價格走勢

Source: Edward Jones

本週財報發佈時程

下週科技股 Netflix、Tesla、Intuitive Surgical

分別在週二、三及四發布財報,週三半導體設備的 ASML、Lam Research,航空股則有

United Airlines、American Airlines 發布財報。

接下來 5 週美股重要財報時程:

重點觀察財報

4/19 週二

Netflix、Lockheed Martin、IBM、Hasbro、Johnson & Johnson

4/20 週三

Tesla、ASML、Lam Research、Abbot、Alcoa、United、P&G

4/21 週四

American Airlines、Nucor、AT&T、Intuitive Surgical

4/22 週五

American Express、Kimberly-Clark、Verizon、Schlumberger、SAP

上週重要回顧

收盤

本週

YTD

Dow Jones

34,451

-0.8% -5.2%

S&P 500

4,393

-2.1% -7.8%

Nasdaq

13,351

-2.6% -14.7%

10y國債利率

2.828%

+0.12% +1.333%

週一 Tesla 公布 3 月中國批發銷量 65,814 輛,較 2 月 56,515 輛環比增加

16.5%,截至週日Tesla 上海廠已經停工 20 日,受 4

月清明節、5/1 勞動節影響,全月僅有 21 個工作日,加上吉林、上海封城衝擊,汽車供應鏈斷鏈嚴重,自主電動車品牌蔚來也宣布停工,小鵬、理想則推遲

4 月的新車發布會

週一 美股、美債、原油罕見都下跌,西德州、布侖特原油價格都跌破 100

美元/桶,科技股為主的那斯達克 100 指數大跌 2.35%,10 年期國債利率 3 月初僅為 1.722%,1 個月多以來已經大漲超過 1%、飆升至 2.78%,對科技股估值造成莫大的壓力

週二 美國勞工部發布 3 月消費者物價指數 CPI,年增率 8.5% 再創新高、略高於預期的

8.4% ,環比增加 1.2% 與預期相當,核心 CPI 年增 6.5%、略低於預期的 6.6%

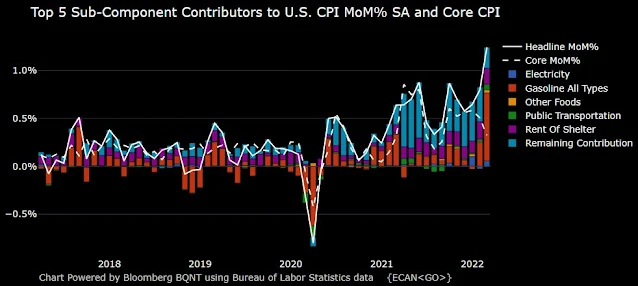

(圖 2-1),環比增加 0.3%、優於預期的 0.5%,MoM

資料顯示,在所有貢獻成分裡,Gasoline 汽油佔比最高 (圖 2-2)

週三 美國勞工部發布被視為 CPI 領先指標的 3 月生產者物價指數

PPI (圖 2-3),同比年增高達 11.2%、高於預期的 10.6%,環比增加 1.4%、高於預期的

1.1%,核心 PPI 年增 9.2%、高於預期的 8.4%,環比增加

1%、高於預期的 0.5%,儘管 PPI 數字不佳,美股週三卻都大漲超過

1%,其中那斯達克指數更大漲 2.03%

週三

華爾街日報報導 ,中國民眾紛紛搶購物資,擔心遭遇類似上海的疫情封控,上海疫情仍未見頂,並有外溢至附近的昆山、蘇州的趨勢,另外廣州也開始全市檢測,大陸疫情導致供應鏈又陷中斷陰霾

週四 Telsa CEO Elon Musk 提議以每股 $54.2、較其持股揭露當日溢價 38%

現金收購 Twitter,Musk 稱是最好、且最後的條件,如果 Twitter 董事會不接受,將慎重考慮身為持股 9.2% 股東的角色,Bloomberg 報導

Twitter 聘請投資銀行 Goldman Sachs、JP Morgan 作為顧問,Elon Musk

則聘請 Morgan Stanley

週五 Musk 出席加拿大的 TedTalk

時表示,一個合乎法律且具有包容性、言論自由的平台很重要,雖沒有把握能私有化

Twitter 但還有 Plan B,Twitter 董事會在週五正式回絕 Elon Musk

的提議,並採取毒藥丸策略,大幅提高股東持股超過 15% 的成本,New York Post 報導

Elon Musk 考慮引進其他投資人合作,可能包含據傳 2018 年提供私有化 Tesla

的私募基金 Silver Lake Partners

週五美股因復活節休市一天

週六

Bloomberg 報導 ,Tesla 上海工廠計畫在 4 月 17

日召回部分員工,準備開始部分閉環生產,Tesla

將安排交通車接回廠區,但如何取得上海當地政府許可,讓員工離開限制進出的居住地尚未明朗,不過上海地區受影響的上汽集團

SAIC 也計畫在下週開始恢復生產

上周重要財經數據

優於預期

3 月核心 CPI:+0.3% MoM vs +0.5% MoM est

預期相符

3 月 CPI:+1.2% MoM vs +1.2% MoM

劣於預期

3 月 CPI YoY:+8.5% vs +8.4% est

3 月 PPI YoY:+11.2% vs +10.6% est

3 月 PPI MoM:+1.4% vs +1.1% est

3 月核心 PPI MoM:+1.0% vs +0.5% est

3 月零售銷售數據 MoM:+0.5% vs +0.6% est

上週初領失業救濟金人數:185k vs 170k est

比特幣週五收在 $40563.18,較上週五的 $42290.11,下跌 4.1%

圖 2-1、美國 CPI、核心 CPI YoY 趨勢

Source: Bloomberg

圖 2-2、美國 CPI MoM 主要貢獻成分及趨勢

Source: Bloomberg

圖 2-3、美國 PPI、核心 PPI YoY 趨勢

Source: Bloomberg

圖 2-4、Elon Musk 出席 TED 2022 的專訪影片

VIDEO

上週財報摘要

4/12 週二

$KMX Carmax

上季營收 76.87 億、優於預期的 74.99 億,較去年同期 51.64 億大增 48.9%

GAAP EPS $0.98、低於預期的 $1.23,也低於去年同期的 $1.27

上季銷售數量 343,413、年增 11.3%,線上銷售佔 11%、較去年同期的 5% 大增

零售銷售數量下滑 5.2% 至 194,318

輛,公司歸因於消費者信心下滑、通膨影響消費者負擔能力,但因價格上漲,零售銷售營收上升

39.7%

4/13 週三

$JPM JP Morgan

營收超越預期,但利潤卻同比大減

42%,股票交易收入強勁彈投資銀行業務弱於預期

Q1 營收 315.9 億美元、優於預期的 314.4 億

淨利潤 82.82 億、略超預期的 82.05 億,但同比大減 42%

EPS $2.63、低於預期的 $2.70,連續四季度下滑

由於高通膨、俄烏戰爭影響,公司提撥 14.63 億信貸損失準備金,導致 Q1

淨利大幅減少

CEO

表示對經濟增長仍保持樂觀,不過由於高通膨、供應鏈問題及俄烏戰爭影響,未來仍面臨挑戰

$BLK BlackRock

Q1 營收 47 億美元、低於預期的 47.6 億

Q1 EPS $9.52、優於預期的 $8.79

CEO 表示利率上升是機會,而不是問題,BlackRock

為全球最大的資產管理公司,目前管理資產大 9.57 兆美元

$BBBY Bed Bath & Beyond

上季營收 20.51 億美元、年減 22%,低於預期的 20.8 億

淨虧損 1.59 億、去年同期淨利潤為 900 萬美元

EPS $(1.79)、低於預期的 $0.02

公司毛利率 28.8%、低於去年的 32.8%,通膨影響明顯

4/14 週四

$TSM TSMC 台積電

上季營收 175.7 億美元、年增 35.5%,超越預期

毛利率 55.6%,優於預期的 53%~55%

EPS NT$7.82、ADR EPS $1.4

預期 Q2 營收 176~182 億美元,毛利率 56%~58%

公司表示 HPC、汽車 業務需求強勁,手機、PC 業績因季節效應需求疲弱

智慧手機、HPC 是主要業務共佔營收 80%,汽車、IOT、DCE (消費電子) 佔

16%,目前增速最低的智慧手機增速僅有 1%,2021Q4 則為 7%

$WFC Wells Fargo

Q1 營收 175.92 億美元、年減 5%,低於預期的 178.2

億,企業和投資銀行業務營收明顯下滑

Q1 淨利潤 36.71 億、年減 21%

EPS $0.88、低於去年同期的 $1.02

公司 CEO 表示,美聯儲抑制通膨的措施,勢必會削弱經濟增長

$GS Goldman Sachs

Q1 營收 129.3 億美元、優於預期的 118.31 億

投資銀行業務營收同比下降 36%,資產管理業務營收同比大減 88%

Q1 淨利潤 39.4 億、優於預期的 31.53 億

EPS $10.76、優於預期的 $8.95,但較去年同期的 $18.6 大幅減少

公司宣布發放 $2.0/股 的季股息

$C Citi

Q1 營收 191.9 億美元、年減 1.9%,但優於預期的 181.51 億

GAAP EPS $2.02、大幅優於預期的 $1.46,也高於上季的 $1.99

淨利潤 43 億、大幅優於預期的 20.96 億,去年同期為 79 億

$MS Morgan Stanley

Q1 營收 148.01 億美元、年減 6%,優於預期的 141.6 億

Q1 淨利潤 36.66 億、年減 11%

EPS $2.02、大幅優於預期的 $1.69,去年同期為 $2.19

$UNH United Health

Q1 營收 801.49 億美元、年增 14%

淨利潤 50.27 億、年增 3.4%

Q1 調整後 EPS $5.49、優於預期的 $5.39

公司調高 2022 EPS 至 $21.2~$21.7,原預期為 $20.3~$20.8

4/15 週五

Crypto 加密貨幣

比特幣週五收在 $40563.18,較上週五的 $42290.11,下跌 4.1%

以太坊週五收在 $3041.54,較上週五的 $3193.19,下跌 4.7%

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠 的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼

RAIKKWSJ

訂閱,獨家享有巴菲特指定教科書贈書活動

0 comments