《 Recap & Outlook WK #14 》

本週觀察重點

-

根據 FactSet 統計,華爾街分析師第一季調低了 S&P 500 的 Q1 EPS 預期

0.7%,但 3 月底則將 Q2、Q3、Q4 的 EPS 預期,分別調高 1.6%、2.4%、3.9%

(圖 1-1),

全年 EPS 自 $223.43 調高 2% 至 $227.8,2023 年 EPS 預期達 $249.79,顯示市場預期 2022

年美國企業獲利持續增加、經濟成長仍強韌,美聯儲 5 月會議升息前仍不宜看淡

-

2022 年進入第二季,4 月是美股一年中,上漲機率最高的月份、平均報酬率為

1.7% (圖 1-2),美股財報季下週才開啟,4 月 13 日由金融股 JP Morgan

揭開序幕,Q1 獲利、Q2 業績指引將是美股後續走勢的關鍵

-

財務顧問公司 Edward Jones 預期整體通貨膨脹仍將維持 1~2 個月高檔,30%

機率下半年開始緩和,50% 機率年底前緩和,20% 發生經濟滯脹 (圖

1-3);上週的 10 年期、2 年期殖利率利差倒掛現象,目前仍是單一數據,認為殖利率倒掛警訊需要持續一個月以上,才較值得信賴,加上 10 年期、3 個月期的殖利率利差仍陡峭向上,建議投資人無須過度擔憂

(圖 1-4)

-

週三 美聯儲公佈 3 月 FOMC

會議紀要,華爾街將解讀美聯儲官員在會議中的立場,分析 5

月會議美聯儲金融政策的可能走向

-

週四 Tesla 德州超級工廠將舉辦開幕慶祝活動 Cyber Rodeo (圖 1-5),Tesla

上週上漲 7.32%,週日 Tesla 公佈上季交付數據 310,048、年增 67.8%,優於

Bloomberg 預期的 309,158,Q1 共生產了 305,407 輛 (圖 1-6),根據

Reuters 週日報導,Tesla

上海廠計畫在週一復工,但上海仍處於封城狀態,黃浦江以東地區未依原規劃在

4/1 凌晨解封,但Bloomberg 稍後報導,Tesla 上海廠通知員工週一仍維持停工

- 本週重要經濟數據

圖 1-1、S&P 500 公司 2022 年 EPS 預期增幅

|

| Source: FactSet |

圖 1-2、S&P 500 歷史單月上漲機率、平均漲跌幅

|

|

Source: TopdownCharts.com

|

圖 1-3、財務顧問公司 Edward Jones 經濟預測

|

|

Source: edwardjones.com

|

圖 1-4、美債 10 年期、2 年期及 10 年期、3 年期殖利率利差走勢

|

|

Source: edwardjones.com

|

圖 1-5、Tesla 德州超級工廠開幕邀請卡

圖 1-6、Tesla 季/年交付數趨勢

|

|

Source: Tesla、美股探路客

|

本週財報發佈時程

財報季已進入尾聲,本週知名公司僅有 Levi's 發布財報,4 月財報季預計在下週

4/13 由金融股的 JP Morgan 開啟。

上週重要回顧

|

收盤 |

本週 |

YTD |

| Dow Jones |

34,818 |

-0.1% |

-4.2% |

| S&P 500 |

4,546 |

0.1% |

-4.6% |

| Nasdaq |

14,262 |

0.7% |

-8.8% |

| 10y國債利率 |

2.379% |

-0.1% |

+0.864% |

-

週一 Tesla 官方 Twitter 帳號盤前推文 (圖

2-1),將在今年股東會請股東投票同意增發股數,以為股票分拆做準備,Tesla

股價盤前開始大漲,當日上漲 8.03%,Tesla 隨後正式向 SEC 提交重大訊息的

Form 8K,根據 BofA 美銀的研究,1980 年以來,實施股票分拆公司的股價,12

個月後表現平均優於 S&P 500 漲幅達 16.3%

(圖 2-2)

-

週二 美國 10 年期、2 年期國債殖利率利差走勢,短暫出現倒掛現象 (圖

2-3),Citi 認為鮑威爾、聯準會以錯誤的短期 3

個月國庫債券殖利率曲線,支持其可能快速升息 50

基點的看法,認為殖利率倒掛預警美國經濟將陷入衰退,但

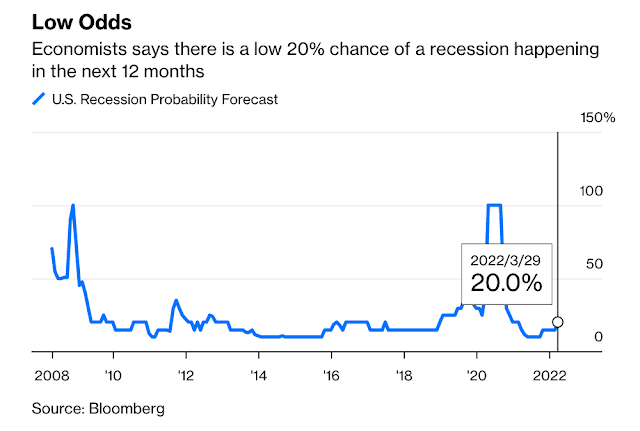

Bloomberg 報導其 3 月對經濟學家的調查顯示,2022

年美國經濟陷入衰退的可能性不到 20%

-

週三 美國 2021Q4 GDP 終值為年增 6.9%,修正前為 7.0%,雖然略低於預期的

7.0% 但仍代表去年第四季美國經濟增長強勁

-

週四 拜登宣布美國將連續六個月、每日釋出 1 百萬桶,共計 1.8

億桶戰備儲油、約當美國 1/3 的戰備儲油 (圖 2-4),油價當日大跌,WTI

西德州原油價格週五並跌破每桶 100 美元,創下 2011 年以來最大單周跌幅,但華爾街日報評論釋出戰備儲油並無法改變供需結構、反而增加未來需求預期,JP Morgan 仍預期油價在 2023 年將突破每桶 150 美元

-

週四 美國商務部發布 2 月 PCE 個人消費支出指數,年增

6.4%、增幅雖高彈符合預期,為 1982 年以來最高水平,核心 PCE 年增

5.4%、略低於預期的 5.4%,但仍創下 40 年來新高,俄烏戰事於 2 月 24

日正式發動,因此數據絕大多數來自受戰爭影響之前

-

週五 3 月就業報告出爐,非農就業新增 43.1 萬、低於預期的 49

萬,但失業率持續下滑至 3.6%、優於預期的

3.7%,已回到疫情前水準,債券市場在意的平均時薪年增 5.6%、優於預期的

5.5%,顯示就業市場表現強勁,與

Bloomberg 近日對經濟學家的調查,認為 2022 年美國經濟陷入衰退的機率不到 20% 的結果相吻合 (圖 2-5)

-

週五

華爾街日報報導,2019 年以來首次出現 2 年期國債殖利率 2.43%,超越 10 年期的

2.324%,正式出現殖利率倒掛現象

(週二只在盤中短暫出現),顯示市場反應聯準會可能在接下來的 FOMC

會議升息兩碼,單一殖利率倒掛現象不一定代表經濟一定衰退,仍須參考其他指標

(圖 2-6)

- 上周重要財經數據

- 優於預期

- 3 月消費者信心指數 107.2 vs 107.0

- 3 月失業率 3.6% vs 3.7%

- 預期相符

- 2 月核心 PCE 指數 +0.4% vs +0.4%

- 3 月平均時薪增幅 +0.4% vs +0.4%

- 劣於預期

- 2021Q4 GDP 終值 +6.9% vs 7.0%

- 上週初領失業救濟金人數 202k vs 196k

- 3 月非農就業 +431k vs +490k

- ISM 製造業指數 57.1 vs 59.0

- 比特幣週五收在 $46307.81,較上週五收盤的 $44563,上漲 3.9%

圖 2-1、3 月 28 日 Tesla 官方 Twitter 帳號推文

圖 2-2、BofA 研究股票分拆公司漲幅超越指數漲幅

圖 2-3、3 月 29 日 美國 10 年期 - 2 年期國債殖利率短暫倒掛

|

|

Source: Bloomberg

|

圖 2-4、美國戰備儲油庫存走勢及預期

|

| Source: SoFi |

圖 2-5、Bloomberg 美國經濟衰退預期調查

圖 2-6、S&P 500 走勢 vs 10 年期-2年期國債殖利率 YTD 走勢

|

|

Source: Stockcharts.com、美股探路客

|

上週財報摘要

3/28 週一

- $XPEV XPENG 小鵬汽車

-

2021 年穩居造車新勢力銷量冠軍,但卻虧損最多,上季營收 85.6

億人民幣、年增 200.1%,淨虧損 12.9 億、去年同期虧損 7.9 億

-

上季共交付 41,751 輛、年增 222%,整車毛利率 10.9%、較上季的 13.6%

大幅下滑

- 2021 全年營收 209.9 億、淨虧損擴大至 48.6 億,2020 年虧損 27.3 億

- 週五發布 2022Q1 共交付 34,561 輛、年增 159%

3/29 週二

- $MU Micron 美光

- 上季營收 77.86 億美元、年優於預期的 75.5 億

- 調整後 EPS $2.14、優於預期的 $1.99

- 整體 ASP 有下降趨勢,反應終端需求放緩,但生產效率與良率仍有提升

-

公司預期下季營收 85~89 億、優於預期的 82 億,調整後 EPS

$2.36~$2.56、優於預期的 $2.24

-

根據 Trendforce 預估,上季 DRAM 整體價格跌幅 0~5%

且庫存偏高,受通膨、俄烏戰爭影響,需求端下滑,下季 DRAM 有供過於求的情形

- $LULU Lululemon

- 上季營收 21.29 億美元、年增 23%,與預期相當

- 攤薄後 EPS $3.36、優於預期

-

公司預期本季營收 15.25~15.5 億,EPS $1.38~1.43、優於預期的 $1.29

- 董事會授權 10 億美元的股票回購計畫

- $CHWY Chewy

- 上季營收 23.9 億美元、年增 17.2%,低於預期的 24.2 億

- Non GAAP EPS $(0.11)、低於預期的 $(0.08)

3/30 週三

- $BNTX BioNTech (ADR)

- Q4 淨利潤 31.662 億歐元、去年同期為 3.669 億歐元

- Q4 營收 55.325 億歐元、去年同期為 3.454 億

-

公司計畫未來兩年內批准高達 15 億美元的股票回購計畫,並提出每股 2

歐元的特別現金股息

- 公司預期 2022 年新冠疫苗營收在 130~170 億歐元

- $PATH UiPath (ADR)

- 上季營收 2.897 億、年增 39.4%,超越預期的 2.833 億

- Non GAAP EPS $0.05 超越預期的 $0.03

-

公司預期本季營收 2.23~2.25 億、遠低於預期的 2.468 億,Non-GAAP 虧損

25~30M,指引不如預期、股價大跌

3/31 週四

- $BB Blackberry

- 營收 1.85 億美元、同比下降 12%

- EPS $0.25、去年同期為 $(0.56)

-

全年營收 7.18 億、去年同期為 8.93 億,淨利潤 1200 萬、去年同期虧損 11 億

4/01 週五

- Crypto 加密貨幣

- 比特幣週五收在 $46307.81,較上週五收盤的 $44563,上漲 3.9%

- 以太坊週五收在 $3457.98,較上週五的 $3106,上漲 11.3%

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼

RAIKKWSJ

訂閱,獨家享有巴菲特指定教科書贈書活動

0 comments