Sector Rotation版塊輪動、對抗通膨的投資

2021年的版塊輪動從道瓊工業指數跟納斯達克指數走勢明顯看的出來,這已經不是話題、而是板上釘釘的事實了。

相信很多人可能都來不及反應,股價下殺幾乎都是讓人措手不及,如果是還有美好前景卻還沒賺錢的公司就算了,面對業績出色的優質科技股,相信大部分短線投資人都砍不下手,如果是長線投資就沒差,但手中有股票心中無股價不是一般人做得到的,現在談對有些投資人可能覺得有點晚,但趨勢還在繼續⋯⋯

|

| Sector Rotation版塊移動,圖片來源:TD Ameritrade |

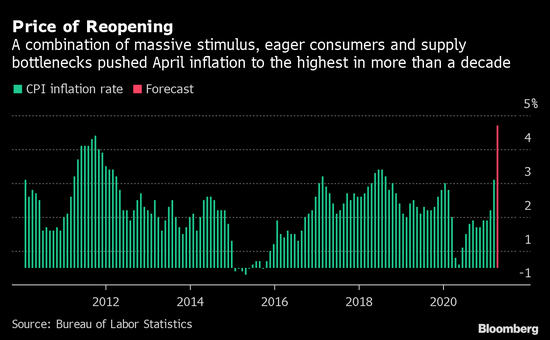

上週5月12日美國公佈的消費者物價指數(Consumer Price Index, CPI)達到4.2%,大幅超過預期,創下12年來新高,觸發市場對通貨膨脹的疑慮,造成股市大幅下跌,市場出現兩極化的看法。

一派質疑美聯儲低估了通貨膨脹的風險,將造成貨幣不值錢,拖越久加息力道越需要加大

一派則認為,經濟復甦初期本來就會伴隨短期的通貨膨脹,過一段時間物價就會回穩,目前的通貨膨脹來自因疫情影響造成生產端的供給不足,需求其實沒有大幅增加

|

| 美國歷史CPI指數走勢,資料來源Bloomberg |

5月13日公佈代表商品生產成本的生產者價格指數PPI在4月同比增長6.2%,也高出預期的5.5%,創下2010年的歷史新高。

其實Bloomberg在二月的文章 "Fixing the Supply Chain Will Help Beat Inflation" ,已經表示通膨更多是因為供應鏈問題而供給短缺,不是因為需求而導致價格上漲,核心在於解決供應鏈復甦的問題,疫情雖然改變了生活方式,外國解封後或許會有一定程度的報復性消費,但並不會形成長期超過疫情前的需求,供應鏈(包含運輸)的確需要一些時間來恢復,但不至於無法回歸正常,關鍵是需要多久時間。

|

| 美國固定資產投資對應GDP百分比,資料來源:Bloomberg |

而Morgan Stanley在近期發表了 “Pricing Power in Focus Amid Inflationary Environment and Other Shifting Dynamics”報告,表示在通膨和其他產業動能下,需要尋找定價能力更強的行業和個股來對抗。

無論如何,市場數據會說話,實際看一下今年到現在

S&P 500成分股上漲最多的股票:

|

| 2021年迄今S&P 500成分股上漲最多股票 |

排名第一的是美國最大鋼鐵生產商Nucor ($NUE):

4月22日公布財報,Q1 EPS $3.1優於預期的$3.09,營收$7.02B低於$7.19B的預期,但較2020年同期成長24.82%,結果股價開始起漲⋯⋯

第二的是Victoria Secret ($LB):

2月24日公布營收$4.818B、每股獲利$3.03,雙雙較去年同期成長,股價持續上漲至今⋯⋯

第三的是Gap ($GPS):

Gap 3月4日公布業績不如預期,但因為給出2021較市場更好的預期,計畫關掉不賺錢的店再開新店,並預估將可轉虧為盈,盤後股價反漲3% ,之後股價持續上漲⋯⋯

唯一的科技股是硬碟領域的Seagate,主要來自資料中心跟Chia幣的挖礦需求https://reurl.cc/OX9xK9

S&P 500成分股下跌最多的股票

排名倒數其中最知名的有

496/500的AMD:

AMD在4月27日盤後發佈第一季度營收34.45億美元,市場預期32.14億美元,較去年同期17.86億美元大幅成長;淨利潤為5.55億美元,與上年同期相比大幅增長243%;每股盈利0.45美元,市場預期0.38美元,去年同期0.14美元。

AMD股價4/27盤後漲超3.8%,但4/28卻開高走低,之後一路下跌⋯⋯

|

| 2021年AMD股價走勢,指標位置為4/27發佈財報日 |

493/500的Tesla:

Tesla在4月27日盤後發佈2021Q1財報,總營收$10.389B,同比增長74%; 汽車業務營收同比增75%; 毛利22.15億美元,同比增長79%,GAAP毛利率為21.3%;

Q1的non-GAAP淨利潤為10.5億美元,同比增長363%;Q1調整後每股EPS(non-GAAP)為$0.93,去年同期為0.23美元,同比增長304%。

電動車交付數量超乎市場預期,但同樣下跌至今⋯⋯

Hedge Fund的持股變化

Bridgewater Associates橋水基金是全球最大的對沖基金,根據其2021年Q1向SEC申報的13F資料,從持股變化來看,2020年Q3就開始大幅增加必須性消費 (Consumer Staples) 跟非必需性消費 (Consumer Discretionary) 類股的持倉比重。

Consumer Staples包含食品、飲料、菸草以及日常用品,Consumer Discretionary則為奢侈品、汽車、家電、服飾、媒體旅行社以及飯店等等。

增加持有的前五大都是消費類股:增持19%的 P&G (寶鹼)、新開倉Lowe‘s (Lowe's Home Improvement,Home Depot的競爭對手)、增持25%的可口可樂、增持16%的Johnson & Johnson、增持16%的Walmart。而這些增持股票的價格在迄今的第二季股價也確實都還表現不錯。

結語

2012年美聯儲主席伯南克定下了2%的通貨膨脹目標,美國的通貨膨脹率也一直維持在2%左右,美國銀行的調查顯示,目前基金經理人對通貨膨脹的擔憂已經取代了疫情。

然而,最有權威的現任美聯儲主席Powell則認為目前物價上漲是短期現象,不會加息來抑制通膨,並保持兩年內不會升息的承諾。

然而,顯然市場上的投資者認為美聯儲的聲明只是為了安撫投資人情緒的權宜之計,一旦通膨來襲,美聯儲還是該加息會加息,雖然很難判斷市場跟美聯儲誰對誰錯,但應對通膨的憂慮,是目前投資人必須面臨的課題⋯⋯

以下提供幾種應對通膨的方法:

大宗商品:今年已經漲很多了,本身不是好的投資標的,價格波動大、風險高,巴菲特說大宗商品博的是六個月之後有人願意出更高的價格來買,過去10年有7年跑不贏通膨,不適合長期投資。

黃金:CPI年初至今從1.3%漲到4.2%,同期金價下跌2.7%,似乎也不是很好的標的,其實黃金比較適合亂市,例如戰爭、惡性通膨等極端狀況。

在溫和通貨膨漲的情況,長期利率會上漲,債券投資可能還比黃金更好,事實上Bridgewater Associates在第一季賣出持股的前5大就有黃金ETF。

房地產:通膨中房價也會上漲,也具備長期投資的好處,但困難是要大筆資金才能直接投資房地產,因此另一個比較好的選擇是投資房地產REITs!

根據歷史紀錄,通膨超過3%時,REITs的回報率85%是高於通膨率的,但要避免高槓桿的REITs,而民用物業要優於商業物業,因為租期短容易漲價

股票:股票其實並不是應對通膨的好標的,但選擇合適的股票還是能對應通膨的,首先是重資產、輕現金流的公司,因為資產更保值,而現金流高則會受通膨而貶值。

在科技股上,台積電其實是不錯的選擇,因為晶圓廠是重資產,另外在價值股上,能源與礦業也是重資產的股票。

另一種選擇則是消費者對價格不敏感的股票,例如必須性消費的 (Consumer Staples) 股票,Bridgewater Associates加持最多的P&G寶潔、Warlmart等都是這一類

銀行股呢?理論上可以,但Bridgewater Associates減持最多的是Finance類別!

最後奢侈品雖然不是生活必需品,但其消費者對價格其實也不敏感喔!

0 comments