2024/3/31 美股財經週報

Market Outlook 2024 WK#14

本週觀察重點

- 本週最關鍵的經濟數據為週五的非農就業報告,週三聯準會主席鮑威爾將對美國經濟前景發表演講,本週諸多重要經濟經濟數據發佈,週一發布製造業 PMI、週二 JOLTs 職缺報告、週三服務業 PMI,此外眾多 Fed 官員將發表談話

- 週二 Tesla 將公布 Q1 交付數據,Bloomberg 統計華爾街最新 Q1 交付數預期為 454.4k、同比增長 7.5%、環比下滑 6.2%,Tesla 股價今年前 3 個月已下跌 29%,華爾街目前預期 2024 EPS $2.99、未來 12 個月的 P/E ratio 58.8x (圖 1-1),股價是否已完全 priced-in 交付增長放緩仍充滿不確定性,華爾街日報週五報導 Sell side 分析師預測交付數持續下滑、可能達不到 2023Q1 的 422,875 (圖 1-2),上週 Tesla 開始發送 FSD V12.3 Beta 給北美車主試用一個月

- 高盛分析美國歷史上 11 次升息週期,僅發生三次軟著陸 (圖 1-3),財務顧問機構 Edward Jones 分析 1993 年 Fed 開始升息,將聯邦基準利率自 3% 在 1994 年 7 月升至 6%,1995 年 7 月開始降息、共降息三次 (圖 1-4),S&P 500 在 1994 年下跌 1.5%,但 1995 年降息期間共上漲 34%,2024 年與 1995 年背景相似,且兩者生產力都出現提升 (圖 1-5),Edward Jones 看好美國大型及中型股表現 (圖 1-6)

- Q1 財報季 4/12 開啟,Bloomberg 報導投資銀行 Jefferies 財報利好 Q1 財報季金融股表現,Jefferies Q1 財年 2/29 截止,上週五發佈 Q1 財報營收年增 35%,投資銀行及資產管理業務均明顯增長,股價回到 2008 年金融海嘯高點附近 (圖 1-7),近期美股 IPO 市場升溫,投資銀行龍頭高盛上週股價已突破歷史新高 (圖 1-8)

- 代表債券隱含波動率的 MOVE 指數已經回到 2022 之前水準 (圖 1-9),預示經濟數據導致的債券價格波動將明顯趨緩,高盛認為一旦聯準會開始降息,債券利率將回到長期趨勢水準,通膨逐漸放緩也將減緩債券利率的波動,不過 3 月 FOMC 釋出的 2024 聯邦基準利率中位數仍達 4.6%,十年期國債利率上週收在 4.2%、維持在去年 12 月 FOMC 前水準 (圖 1-10),仍有華爾街機構預測十年期國債利率可能反彈至 4.5%,但隨著通膨下滑將下跌至 3.5%,但要大幅回落到疫情前水準的機率不高

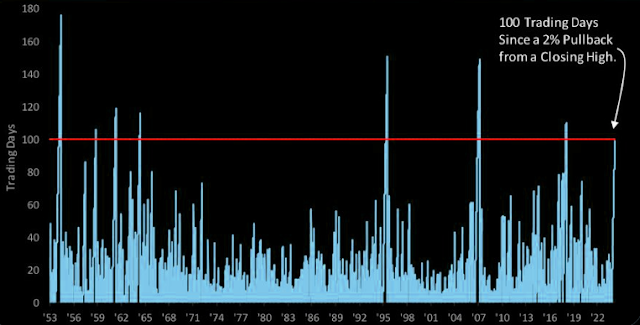

- 美股已連漲 5 個月,超過 100 個交易日未出現 2% 以上的跌幅 (圖 1-11),機構 Piper Sandler 分析 1964 年以來觸發 S&P 500 回檔 10% 以上的 27 次情況,歸納出三種原因:債券利率上升、失業率上升、地緣衝突或金融事件衝擊 (圖 1-12),Piper Sandler 認為儘管 2024 年 S&P 500 走勢與利率脫鉤 (圖 1-13),目前利率上升仍是最可能導致 S&P 500 出現 10% 回檔整理的原因

- 本週重要經濟數據及事件 (美東時間)

- 週一

- 09:45 3 月 S&P Global 製造業 PMI

- 10:00 3 月 ISM 製造業 PMI

- 週二

- 10:00 2 月 JOLTs 職缺報告

- 週三

- 08:15 ADP 非農就業報告

- 09:45 3 月 S&P Global 服務業 PMI

- 10:00 3 月 ISM 服務業 PMI

- 12:10 鮑威爾發表經濟前景演講

- 週四

- 08:30 上週初領失業救濟金人數

- 週五

- 10:00 3 月非農就業報告

圖 1-1、Tesla NTM P/E ratio、2024 EPS

|

| Source: Koyfin |

圖 1-2、FaceSet 統計的華爾街預測 Tesla 2024 每季交付量持續下滑

圖 1-3、高盛分析美國 11 次升息週期 vs CPI

|

圖 1-4、1993~1995 升息、降息週期 vs S&P 500 走勢

圖 1-5、1994、2003 美國生產力都出現明顯提升趨勢

圖 1-6、Edward Jones 投資資產評級

|

| Source: Edward Jones |

圖 1-7、投資銀行 Jefferies FY24Q1 營收大增、股價逼近歷史新高

圖 1-8、高盛股價上週突破歷史新高

|

| Source: TradingView |

圖 1-9、債券波動率指數 MOVE 已回到 2022 年之前水準

圖 1-10、10 年期國債利率維持在 2023/12 FOMC 前水準

|

| Source: TradingView |

圖 1-11、S&P 500 已經超過 100 個交易日未出現 2% 下跌

|

| Source: Bloomberg |

圖 1-12、Piper Sandler 分析 S&P 500 27 次回檔超過 10% 原因

|

| Source: Piper Sandler |

圖 1-13、S&P 500 2024 年開始走勢與 10 年期國債利率脫鉤

|

| Source: TradingView |

美股探路客 PressPlay 國際創投視野|高成長投資學專案

每週共五篇高成長賽道、公司深度研究、市場趨勢、總體經濟分析文,專屬互動社群提供即時市場投資資訊,幫助投資人掌握投資獲利契機,以國際創投視野佈局投資,請點擊下方圖片試閱文章、訂閱!

試閱文章:

本週財報發佈時程

重點觀察財報

- 4/01 週一

- 無

- 4/2 週二

- 無

- 4/3 週三

- Levis

- 4/4 週四

- 無

- 4/5 週五

- 無

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼 RAIKKWSJ 訂閱,獨家贈送價值 $499 的一個月 PressPlay【國際創投視野|高成長投資學】訂閱專案

上週重要回顧

| 收盤 | 本週 | YTD | |

|---|---|---|---|

| Dow Jones | 39,807 | 0.8% | 5.6% |

| S&P 500 | 5,254 | 0.4% | 10.2% |

| Nasdaq | 16,379 | -0.3% | 9.1% |

| 10Y國債利率 | 4.206% | 0.002% | +0.319% |

- 週一 盤前 Bloomberg 報導歐盟以新生效的數位市場法調查科技巨頭 Apple、Google、Meta,最高可罰款達全球營收的 10%、連續罰可達 20%,三家科技巨頭週一股價均下跌

- 週二 S&P 500 自去年 10 月底以來已經上漲 26%,高盛分析退休基金可能在在季底前賣出 320 億股票進行持倉再平衡,規模為 2023 年 6 月以來最高 (圖 2-1),盤中華爾街日報獨家報導 Johnson & Johnson 正在洽談收購醫療器材公司 Shockwave,Shockwave 收盤股價大漲超過 10%

- 週三 7 年期國債標售結果需求強勁,十年期國債利率跌至 4.2%,不過 Vanguard 國債部門主管認為可能反彈至 4.5% 附近,不過如果通膨持續下滑,可能會跌至 3.5% 附近,促使 Fed 降息

- 週四 小米發佈首款電動車 SU7 售價,對標 Tesla Model 3、小鵬 P7、蔚來 ET5 等車款 (圖 2-2),小米 ADR (XIACY) 大漲 12%,小米 SU7 正式售價公布最低僅 21.59 萬 人民幣比 Model 3 便宜 3 萬,Bloomberg 分析大陸新能源車市場共有 129 家品牌,其中只有 20% 市占率超過 1% (圖 2-3),2022、2023 銷量年增 96%、36%,但 2024 預期將減速至 25%

- 週五 美股休市

- 上週重要財經數據

- 優於預期

- 2 月建築許可 1.524M vs 1.518M 預期

- 2 月耐久財訂單 1.4% M/M vs 1.2% 預期

- Q4 GDP 3.4% Q/Q vs 3.2% 預期

- 上週初領失業救濟金人數 210k vs 212k 預期

- 密西根大學消費者信心指數 79.4 vs 76.5 預期

- 密西根大學 1 年通膨預期 2.9% vs 3.0% 預期

- 密西根大學 5 年通膨預期 2.8% vs 2.9% 預期

- 2 月 PCE 通膨 0.3% M/M vs 0.4% 預期

- 預期相符

- 2 月核心 PCE 通膨 2.8% Y/Y、0.3% M/M

- 2 月 PCE 通膨 2.5% Y/Y

- 劣於預期

- 2 月新屋銷售 662k vs 675k 預期

- Conference Board 消費者信心指數 104.7 vs 106.9 預期

- 3 月芝加哥 PMI 41.4 vs 45.9 預期

- 比特幣週五收在 $69,903,較上週五收盤的 $63,807 上漲 9.6%

圖 2-1、高盛分析機構 S&P 500 季底再平衡趨勢

|

| Source: Goldman Sachs |

0 comments