2024/4/7 美股財經週報

Market Outlook 2024 WK#15

本週觀察重點

- 本週最關鍵的經濟數據為 週三的 3 月 CPI、週四的 PPI,週三將發佈 3 月 FOMC 會議紀要,Q1 財報季本週揭開序幕,週三 Delta Airlines、週五 JPMorgan、Wells Fargo、Citi、BlackRock 等重量級金融機構將發佈財報,美國財政部將在週二~週四分別拍賣 580 億 3 年期、390 億 10 年期、220 億 30 年期的國債

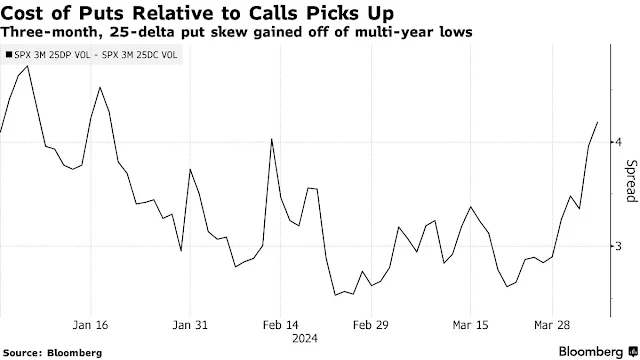

- 週四恐慌指數 VIX 飆升 14%,週五收在 16 之上、為去年 10 月底以來週末前最高位置 (圖 1-1),VIX 代表未來 30 天的 S&P 500 隱含波動率,S&P 500 三個月到期的看跌、看漲期權價格差距飆升至 1 月中以來新高 (圖 1-2),顯示投資人正在對沖股市可能大跌而非小幅回檔的風險,接下來美股的不確定因素包含地緣政治風險、Q1 財報季、聯準會降息預期變化及美國總統大選

- 週三將發佈 3 月 CPI、核心 CPI 數據,華爾街預期 CPI 及核心 CPI 月增 0.3%、均較 2 月的 0.4% 下滑,核心 CPI 年增 3.7% 呈現溫和下滑趨勢 (圖 1-3),BofA 則預測核心 CPI 月增率 0.24%、四捨五入後為 0.2%,低於華爾街共識 (1-4),Bloomberg 首席經濟學家維持 Fed 將在夏天首次降息的預測

- 截至上週五 S&P 500 未來 12 個月的 forward P/E ratio 為 20.4x,處於疫情期間外、20 年以來高位 (圖 1-5),除了通膨數據影響 Fed 降息時機與次數外,Q1 財報及業績指引是影響美股繼續上漲的關鍵因素,高盛預測 S&P 500 市值前十大企業 Q1 營收及獲利分別年增 15%、32%,其餘 490 家公司營收年增僅 2%、獲利年減 4%,預期 S&P 500 2024 全年獲利年增 8%,上週五依舊維持年底 5200 點目標價 (圖 1-6),但不排除樂觀情況下 S&P 500 forward P/E 擴張至 23x、年底漲至 6,000 點

- 資金流入貨幣市場基金持續創下歷史新高,BofA 策略師 Hartnett 分析歷史數據顯示 Fed 開始降息 12 個月後,資金才會開始自貨幣市場基金流出 (圖 1-7),截至 4/3 的一週資金流入貨幣市場基金達 820 億美元、年化後高達 1.2 兆,美股則流入 71 億、年化後達 3,100 億,流入速度為歷史次高 (圖 1-8),其中科技股 730 億為歷史新高,不過其認為多數投資人錯過了美股 2023 年起的漲幅

- BofA 首席美股策略師 Subramanian 上週四接受 Bloomberg 訪問表示,將 S&P 500 估值與 80、90 年代相比是錯誤的,當時 70% 的成分股為製造業,目前則 50% 為輕資產的成長股、醫療及科技股,目前美國退休基金股市持倉比重仍為 1990 年代末期以來最低,資金才剛開始佈局美股,另一個股市仍能上漲的指標是 BofA Sell-Side Indicator 並未呈現極端看漲狀態,市場策略師平均僅建議佈局 55% 的資產到股市 (圖 1-9),投資人對股市仍維持謹慎狀態,Subramanian 的 S&P 500 年底目標價為 5,400 點

- 本週重要經濟數據及事件 (美東時間)

- 週一

- 11:00 紐約聯儲 1 年期消費者通膨預期

- 週二

- 13:00 3 年期國債拍賣

- 週三

- 08:30 3 月 CPI、核心 CPI 通膨

- 13:00 10 年期國債拍賣

- 14:00 3 月 FOMC 會議紀要

- 週四

- 08:30 上週初領失業救濟金人數

- 08:30 3 月 PPI、核心 PPI

- 13:00 30 年期國債拍賣

- 週五

- 10:00 密西根大學 4 月消費者信心指數、通膨預期

圖 1-1、VIX 上週五收在去年 10 月底以來高點

圖 1-2、S&P 500 看跌期權價格近期大幅超越看漲期權

圖 1-3、華爾街預測 3 月 CPI、核心 CPI 月增率 +0.3%、低於 2 月的 +0.4%

圖 1-4、BofA 預測 3 月核心 CPI 月增率 0.24%、CPI 0.25%

圖 1-5、S&P 500 forward P/E 歷史趨勢

圖 1-6、高盛上週五維持 S&P 500 年底 5200 點目標價

圖 1-7、貨幣市場基金可能在 Fed 首次降息後 12 個月才見到資金流出

圖 1-8、2024 年資金流入美股年化速度創下歷史次高紀錄

圖 1-9、BofA Sell-Side Indicator 截至 3 月底在 55%、距極端狀態仍遠

美股探路客 PressPlay 國際創投視野|高成長投資學專案

每週共五篇高成長賽道、公司深度研究、市場趨勢、總體經濟分析文,專屬互動社群提供即時市場投資資訊,幫助投資人掌握投資獲利契機,以國際創投視野佈局投資,請點擊下方圖片試閱文章、訂閱!

試閱文章:

本週財報發佈時程

4 月財報發佈時程

重點觀察財報

- 4/8 週一

- 無

- 4/9 週二

- AEHR

- 4/10 週三

- Delta

- 4/11 週四

- Carmax

- 4/12 週五

- JPMorgan、Wells Fargo、Citi、BlackRock

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼 RAIKKWSJ 訂閱,獨家贈送價值 $499 的一個月 PressPlay【國際創投視野|高成長投資學】訂閱專案

上週重要回顧

| 收盤 | 本週 | YTD | |

|---|---|---|---|

| Dow Jones | 38,904 | -2.3% | 3.2% |

| S&P 500 | 5,204 | -1.0% | 9.1% |

| Nasdaq | 16,249 | -0.8% | 8.2% |

| 10Y國債利率 | 4.398% | 0.192% | +0.511% |

- 週一 3 月 ISM 製造業 PMI 50.3 為 2022 年以來首次超越 50、製造業景氣進入擴張狀態,價格指數 55.8 顯示製造業成本上升 (圖 2-1),市場憂慮通膨升溫、Fed 推遲降息,十年期國債利率自 4.2% 跳升至 4.3%,掉期市場預期 Fed 2024 年僅降息 64 個基點、明顯低於三次降息、75 基點的預期 (圖 2-2)

- 週二 盤前 Tesla 發布 ’24Q1 交付數 386,810、遠低於華爾街預期 13.9%,創下 7 年來最大差距紀錄 (圖 2-3),交付數同比、環比分別減少 8.5%、20.2% (圖 2-4),公司歸因於供應鏈及部分工廠停工影響,不過生產數高於交付數 46.6k,公司說法缺乏說服力,Tesla 生產交付數差異創下紀錄 (圖 2-5)

- 週三 3 月 ISM 服務業指數下滑 1.2 至 51.4,價格指數大跌至 53.4 (圖 2-6),此結果與製造業指數大相徑庭,顯示商品及服務通膨不同調,減緩了 Fed 推遲降息的憂慮,鮑威爾在史丹佛大學的演講重申之前立場,仍預期今年將開啟降息,十年期國債利率在其演講期間下滑 (圖 2-7)

- 週四 以色列總理在內閣會議中表示將對傷害以色列的伊朗及其支持組織採取行動,地緣政治衝突風險升溫,美股三大指數均下跌,原油價格升破 $90/桶,軍工股飆漲 (圖 2-8)

- 週五 盤前發布 3 月非農就業 303k 大超預期的 212k (圖 2-9),失業率自 3.9% 下滑至 3.8% 符合預期,勞動參與率微幅上升,平均時薪符合預期,年增率持續下滑,Bloomberg 經濟學家分析 Fed 將維持耐心觀察通膨數據變化,掉期市場預期 9 月降息機率 100%,Fundstrat 分析 2022 年 9 月以來 18 次非農就業前後 S&P 500 漲跌趨勢,認為非農就業前美股下跌是抄底機會 (圖 2-10)

- 上週重要財經數據

- 優於預期

- 3 月 ISM 製造業 PMI 50.3 vs 48.5 預期

- 3 月 ISM 製造業價格指數 55.8 vs 53.3 預期

- 3 月 ADP 非農就業 184k vs 148k 預期

- 3 月非農就業 303k vs 212k 預期

- 3 月失業率 3.8% vs 3.9% 預期

- 3 月勞動參與率 62.7% vs 62.6% 預期

- 預期相符

- 3 月 S&P Global 服務業 PMI 51.7

- 3 月平均時薪 +0.3% M/M

- 3 月平均時薪 +4.1% Y/Y

- 劣於預期

- 3 月 S&P Global PMI 指數 51.9vs 52.5 預期

- 2 月 JOLTs 新增職缺 8.756M vs 8.760M 預期

- 3 月 ISM 服務業 PMI 51.4 vs 52.8 預期

- 3 月 ISM 服務業 PMI 價格指數 53.4 vs 58.4 預期

- 上週初領失業救濟金人數 221k vs 213k 預期

- 比特幣週五收在 $67,857,較上週五收盤的 $69,903 下跌 2.93%

圖 2-1、3 月 ISM 製造業 PMI 2022 年來首次進入擴張、價格指數上升

圖 2-2、ISM 製造業 PMI 發布後 2024 降息預期僅剩 64 基點

圖 2-3、Tesla '24Q1 交付數創下低於華爾街預期紀錄

圖 2-4、Tesla '24Q1 季度交付數同比、環比均明顯下滑

圖 2-5、Tesla 生產數與交付數差異

圖 2-6、3 月 ISM 服務業指數、價格指數明顯下滑

圖 2-7、十年國債利率在鮑威爾演講期間下滑

圖 2-8、地緣政治風險升溫原油價格升破 $90/桶、軍工股飆漲、S&P 500 快速下跌

圖 2-9、3 月非農就業數據繼續火熱

|

| Source: Bloomberg |

0 comments