2022/01/16 美股財經週報

Recap & Outlook - WK #3

下週觀察重點

- 週一 美股休市一天,紀念民權運動領袖馬丁路德金恩,此紀念日直到 2000 年南卡羅來納才成為美國最後一個承認此紀念日州

- 美國通膨年增率屢創新高,但已經連續兩個月符合預期,開年兩週內市場也大致 price-in 美聯儲今年至少升息三次的預期,上週 S&P 500 指數、Nasdaq-100 指數都守住長期支撐線 (圖 1)、但趨勢尚未明朗,隨著財報季開始,預估短期個股將回歸財報表現及指引

- 尚未獲利的高成長科技股代表 ARKK,上週仍下跌近 5%,顯示類股族群雖然跌深,但估值回調趨勢是否結束尚難判斷

- 美聯儲主席鮑威爾上週出席參議院續任聽證會時表示,Omicron 應該不會對經濟復甦造成嚴重影響,根據 FactSet 的統計,預期 S&P 500 公司 2022 年獲利年增 9.2%,S&P 500 獲利年化報酬率、10 年期國債利率間的利差,預期仍利好股市作為投資抵禦通膨的資產 (圖 2)

- 圖 3 為 edwardjones.com 將 1986 年迄今 5 次美聯儲升息前後,S&P 500 指數的走勢平均後顯示,升息前股市震盪加劇,但第一次升息後引發股市回調約 18~20週後才逐步回升至起跌點位 (歷史數據僅供參考、不代表未來走勢)

- 油價持續走高,S&P 500 能源類股 ETF $XLE,開年兩週交易已經上漲達 16.4% (圖 6),路透社報導,中國同意美國要求,將在農曆新年左右時間釋出戰備儲油,若油價在 $85/桶附近則大量釋出,在 $75/桶附近則減少釋出規模,但預期對油價僅有短期影響,週五 WTI、Brent 原油價格分別收在 $83.63、$86.25

- 本週有多家重量級公司發布財報,銀行股有高盛、大摩,科技股有 ASML、Netflix、Intuitive Surgical,航空股有 United Airlines、American Airlines,其他還有醫療龍頭 United Health、石油服務技術龍頭 Schlumberger、消費類龍頭 P&G 等

- 本週重要經濟數據

- 週二 NAHB 房屋市場指數,代表新屋銷售趨勢

- 週三 新屋開工及建築許可

- 週四 初領失業救濟金人數

圖 1、S&P 500、Nasdaq-100 日K線、支撐

圖 2、聯準會會議時間、升息機率預測表 - 截至 2022/1/7

|

| Source: Edwardjones.com |

圖 3、S&P 500 升息前後走勢 - 1989 年迄今平均

|

|

Source: edwardjones.com |

下週重要財報發佈時程

美股財報季第二週,銀行股有高盛、大摩,科技股有 ASML、Netflix、Intuitive Surgical,航空股有 United Airlines、American Airlines,其他還有醫療龍頭 United Health、石油服務的龍頭 Schlumberger、消費類龍頭 P&G 等重量級公司發布財報

- 1/18 週二

- 盤前 Goldman Sachs 高盛

- 盤後 Interactive Brokers

- 1/19 週三

- 盤前 Bank of America、Morgan Stanley、ASML、United Health、P&G

- 盤後 Alcoa、United Airlines、

- 1/20 週四

- 盤前 American Airlines

- 盤後 Netflix、Intuitive Surgical

- 1/21 週五

- 盤前 Schlumberger

本週重要回顧

| 收盤 | 本週 | YTD | |

|---|---|---|---|

| Dow Jones | 35,912 | -0.9% | -1.2% |

| S&P 500 | 4,663 | -0.3% | -2.2% |

| Nasdaq | 14,894 | -0.3% | -4.8% |

| 10y國債利率 | 1.79% | +0.02% | +0.28% |

- 上周美股走勢震盪,Nasdaq 創下 2009 年以來開年兩週最差表現,週二聯準會主席鮑威爾出席參議院續任聽證會時,發言明顯較 12 月 FOMC 會議紀要偏鴿,三大指數都上漲,但週四副主席提名人布雷納德 (Brainard) 在參議院聽證會則指今年不排除升息多次以對抗居高不下的通膨,那斯達克指數當日大跌 2.4%

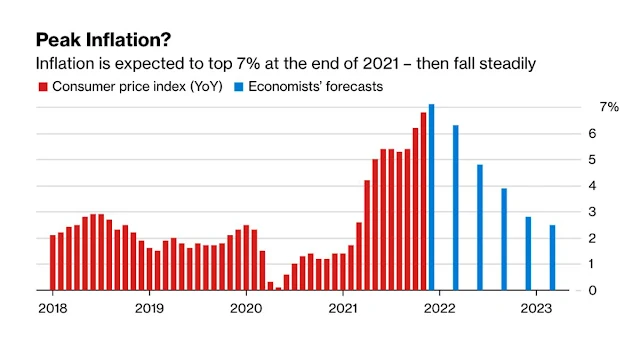

- 週三 勞工部統計局發布 12 月消費者物價指數 CPI 同比上升 7.0%,再創 40 年來新高,但與市場預期相符,核心 CPI 同比上升 5.5%、較預期 5.4% 略高,根據 Bloomberg 對經濟學家的調查,預期美國通膨去年底已見頂,2022 年將逐步滑落 (圖 4)

- 週四 勞工部統計局發布 12 月生產者物價指數 PPI 同比上升 9.7%、略低於預期的 9.8%,環比增加 0.2%、低於預期的 0.4%,扣除能源、食物的核心 PPI 同比上升 8.3%、高於預期的 8.0%

- 週五 美國 EIA 發布原油庫存連續七週下降,降至 2018 年 10 月以來新低, WTI 西德州、布侖特原油價格分別為 $83.63/桶、$86.25/桶,逼近去年高點,$XLE S&P 500 能源類股 ETF 今年兩週報酬率已高達 16.4% (圖 6)

- 週五 重量級銀行股 JP Morgan、Citi 發布 2021Q4 財報不如預期,偏重消費金融的 Wells Fargo 則財報優於預期,S&P 500 金融 ETF - $XLF 下跌 1.04%、僅次於下跌 1.17% 的房地產板塊 ETF - $XLRE (圖 7)

- 週五 12 月美國零售銷售數據 MoM 下滑 1.9%、遠低於預期的 -0.1%,核心銷售數據 -2.3% 遠低於預期的 -0.1%,受到 Omicron 影響、供應鏈問題,市場分析部分美國消費者可能將聖誕節支出提前在 11 月完成消費

- 本週 S&P 500 所有板塊中僅有能源、金融上漲,下跌最多的是房地產跟醫療板塊,但金融板塊週五下跌超過 1%,顯示升息並非利好所有金融類股,主要受惠的是以消費業務為主的銀行 (圖 7)

- 上周重要財經數據

- 優於預期

- 12 月生產者物價指數 PPI +0.2% MoM vs +0.4% MoM est

- 與預期相當

- 12 月 CPI YoY +7.0% vs +7.0% est (圖 5)

- 12 月核心 PPI MoM +0.5% vs +0.5% est

- 劣於預期

- 12 月 CPI MoM +0.5% vs +0.4% est

- 12 月核心 CPI MoM +0.6% vs +0.5% est

- 12 月零售銷售 -1.9% vs -0.1% est

- 1 月密西根大學消費者信心指數 68.6 vs 70.0 est

- 上週初領失業救濟金人數 230k vs 200k

- 比特幣小幅上漲,週五收在 $43,102.35

圖 4、經濟學家對美國 CPI 通膨趨勢預測

|

| Source: Bloomberg |

圖 5、美國 CPI 年增率組成分析

圖 6、S&P 500 各板塊 YTD 今年報酬率

圖 7、S&P 500 各板塊上週五收盤漲跌幅

本週財報摘要

1/13 週四

- $DAL Delta Airlines 盤前發布季報

- 2021Q4 營收 94.7 億美元、優於預期的 91.4 億

- 淨虧損 4.08 億、攤薄後 EPS ($0.64)

- Non-GAAP 稅前利潤 1.7 億、EPS $0.22、優於預期的 $0.14

- 2021 全年營收 298.99 億美元、淨利潤 2.8億,EPS $0.44

- 公司預期下季運力恢復達 83%~85%

- $TSM TSMC 台積電盤前發布季報

- 營收 158.55 億美元、同比增長 21.2%,連續六季創新高

- 淨利潤 60.15 億美元、同比增長 16.4%

- EPS NT$6.41 (US$ 1.15)

- ’21Q4 毛利率 52.7%、營業利潤率 41.7%

- 5 nm 佔營收 23%、7 nm 佔 27%

- 公司預期下季營收 166~172 億、毛利率 53%~55%,優於預期的 51.8%

- 公司預計 2022 年資本支出 440~440 億美元

1/14 週五

- $JPM JP Morgan Chase 摩根大通 盤前發布季報

- 營收 303 億美元、YoY +1%,優於預期的 299 億

- 淨利潤 104 億、同比下降 11%

- EPS $3.33、同比下降 11%,但優於預期的 $3.01

- 唯一衰退的消費及社區銀行業務淨營收 122.75 億、抵禦去年同期的 127.28 億

- 全年營收 1,253 億、去年同期為 1,229 億,EPS $15.36、去年同期 $8.88

- 公司預期 2022 年面臨成本上漲,可能低於 17% 的成長目標

- $C Citi 花旗銀行 盤前發布季報

- 營收 170 億美元、同比下滑 3%,但優於預期的 167.74 億

- 淨利潤 32 億、優於預期的 28.74 億

- Non GAAP EPS $1.99、優於預期的 $1.66

- Q4 營運費用 135 億,QoQ 增加 15%、YoY 增加 18%

- $WFC Wells Fargo Bank 富國銀行 盤前發布季報

- 營收 209 億美元、同比增長 13%,優於預期的 189 億

- 調整後 EPS $1.25、優於預期的 $1.13

- 淨利潤 57.5 億、同比增長 86%

- 公司買回 1.397 億股、約當 70 億美元

- $BLK BlackRock 盤前發布季報

- 上季營收 51.06 億美元、同比增長 14%,但略低於預期的 51.6 億

- 淨利潤 16.43 億、同比增長 6%

- 調整後每股 EPS $10.42、優於預期的 $10.15

- 2021 年全年營收 193.74 億、同比增長 20%,淨利潤 59 億、同比增長 20%

- 全年 EPS $39.18、去年同期為 $33.82

- Crypto 加密貨幣

- 比特幣本週小幅上漲,週五收在 $43,102.35

美股探路客推薦 風傳媒 x 華爾街日報 VVIP 優惠的中、英、日文版優惠方案,平均每天不到台幣 $11,歡迎使用推薦碼 RAIKKWSJ 訂閱,獨家享有巴菲特指定教科書贈書活動

比特幣

加密貨幣

投資美股

那斯達克

科技龍頭

美股投資

美股投資入門

美股財經週報

美股財經資訊

特斯拉

標普500

Investment

Tesla

week ahead

weekly recap

0 comments